不動産投資ニュース

お金の流れを変える金融政策

出所)KanenoriによるPixabayからの画像

FINDING FUNDS編集部です。

読書の秋、皆さんはどんな本が好きですか。書店に向かうと入口に近いエリアには、最近人気の書籍がずらりと並んでいます。政治、経済、社会、言語、旅行、ファッションなどなど。様々な分野の本が目白押しですよね。今の自分に足りない知識を分けてくれる、そのような本との出会いは幸せだと思います。ページをめくる度にワクワクするような良著との出会いは、そう頻繁にあるものではありません。

本との出会いを増やすために、私は普段は行かない本棚に向かうことにしています。私は金融・不動産の領域で働いておりますので、やはり経済や社会などの本棚に向かいがちです。そこで、医療や介護、古美術や歴史などの本棚に向かうようにしています。意識して違う領域の本に触れることで、自分の世界を広げてくれる本との出会いの可能性が高まると思っているからです。皆さんもぜひ、本屋さんで様々な世界に触れてみてくださいね。

さて、前コラムに引き続き日本銀行の役割についてお伝えしていきます。このコラムを読み終えたときに、ニュースでよく聞く「利上げ・利下げ」の意味が分かるようになります。ぜひ最後までご覧ください。

日本銀行が行っていること

日本銀行の目的として挙げられている「物価の安定」。具体的には、消費者物価指数と呼ばれるモノの価格を測る指標があるのですが、それが前年と比べて2%高くなることを目標としています。消費者物価指数については、今後のコラムでご説明します。モノの価格が安定することで、私たちは安心して暮らせますし、経済が育っていきます。

それを実現させるために、日本銀行の総裁、副総裁(2名)、および審議委員(6名)の計9名が集まり、お金についての方針を決めています。これが「金融政策決定会合」と呼ばれるものです。合計人数が奇数ですので、話し合う内容について賛成か反対のどちらかには決まりますよね。会合は年間8回行われ、ここでの決定が私たちの生活に影響を及ぼします。

さて、現在の金融政策の具体的な中身を見ていきましょう。参考になるのが、日本銀行が発表している『金融市場調節方針に関する公表文』です。2022年7月21日に発表された内容を見ると、大きく2つの決定がなされています。

① 長短金利操作(イールドカーブ・コントロール)

② 資産買入れ方針

まずは①について見ていきましょう。

長短金利操作(イールドカーブ・コントロール)

前コラムで、私たちが日頃使う銀行にも、お金を預ける銀行があり、それが日本銀行だということをお伝えしました。日本銀行は、銀行から預けられたお金に金利を乗せて、他の銀行に貸し出しています。金利とは、お金を貸してあげる代わりに、お金を借りた人から受け取るお礼のようなもの。お金を借りた銀行は、日本銀行にお礼として金利を支払います。

金利はお金を借りておく期間が長ければ長いほど高くなります。例えば、あなたが友人から100万円貸して欲しいと言われたとします。友人から、「ごめん、返すのは10年後になるわ!」と言われたら、どう思うでしょうか。10年間も貸しておくのだから、それに見合うお礼が欲しいと思いますよね。そもそも貸さない方が賢明ですが。

では、お金を貸す期間が短ければどうなるでしょうか。1か月なら?6か月なら?通常であれば、お金を貸す期間が短ければ短いほど、金利は低くなります。

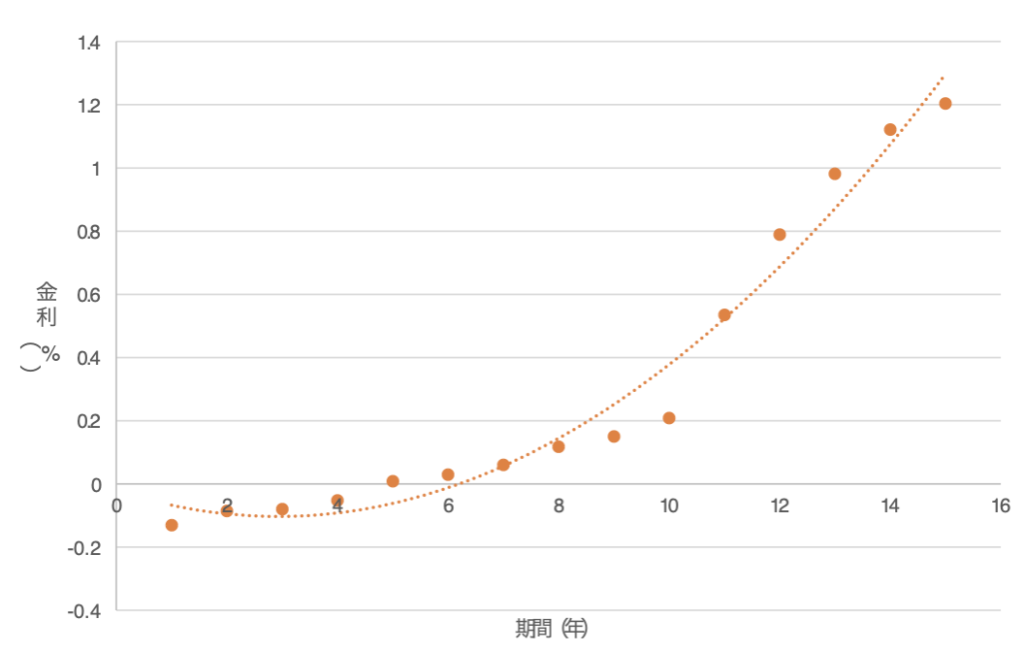

下のグラフは、横軸に期間を、縦軸に金利をとり、2022年8月18日時点の日本国債の値を描いたものです。国債とは、国がお金を借りるときに作られるもので、お金を借りる期間と金利が決められています。国債についても、後々学んでいきますので、楽しみに待っていてください。

それぞれの値を線で結んでみると、緩やかな曲線になっていることが分かります。期間が1年未満の金利を短期金利、1年以上の金利を長期金利と呼びます。長短金利操作とは、日本銀行が金利を上げたり(利上げ)、下げたり(利下げ)することを指します。英語で金利はイールド(yield)、曲線はカーブ(curve)なので、イールドカーブ・コントロールとも呼ばれています。

金利が上がると、一般の銀行は、支払うお金が増えるため、お金を借りなくなります。一方で金利が下がると、支払うお金が減るため、積極的にお金を借りるようになります。つまり、金利の上下によって、使われるお金の総量を変化させているのです。利上げはお金の量を減らすため、金融引き締めと呼ばれ、利下げはお金の量を増やすため、金融緩和と呼ばれています。

一般の銀行は、日本銀行が決定した金利(政策金利)に沿って、企業や個人にお金を貸し出すときの金利を決定しています。企業や個人は、借りたお金をもとに事業を始め、家や車などを購入することができます。そのため、利上げ・利下げは、私たちの生活に直結しています。

現在の日本は歴史的な金融緩和が続いています。しかし、永遠にこの状態が続くとは限りません。お金の流れが変わるとき、私たちの生活はガラっと変わることでしょう。

次回は消費者物価指数と②の資産買入れ方針についてご説明します。

関連するニュース

2025.02.28

2024年秋冬・ファインディングファンド キャンペーンギフトを配布しました

2024年10月〜12月開催キャンペーンのギフトを2025年2月28日にメールにて配布いたしました。 配布対象キャンペーン ・出資マラソンキャンペーン・Fにゃんを探せ!キャンペーン ※キャンペーン詳細はこちらhttps://futokuho.jp/lp/campain202410…

2024.12.13

不動産クラウドファンディング・オブ・ザ・イヤー2024について各種媒体で掲載いただきました

記事掲載いただいたサービス 全国賃貸新聞 レプス、クラファンアワードを開催https://www.zenchin.com/news/content-3552.php クラファンチャンネル https://www.crowdfundingchannel.jp/new…

2024.12.12

不動産クラウドファンディング・オブ・ザ・イヤー2024大賞は「ミラッツ市川宮久保保育園(CREAL)」が受賞!

2024年12月12日、株式会社レプス(本社:京都市 代表:堀 公亮)が運営する不動産クラウドファンディングポータルサイト「ファインディングファンド」が主催する「不動産クラウドファンディング・オブ・ザ・イヤー2024大賞」に「ミラッツ市川宮久保保育園/CREAL」が選ばれました。 また、…

この記事を書いた人

ファイファン編集部中の人

証券会社での飛び込み営業から不動産テックベンチャーへ転職。現在は金融と不動産、ITを掛け合わせた専門家となるべく、日々奮闘中。

FUNDING FUNDSのコラムを通じて、日本全体の金融リテラシーを向上させることが夢。趣味は街歩きとカフェ巡り。

日本証券アナリスト協会認定アナリスト / 不動産証券化協会認定マスター

カテゴリー

- お知らせ (29)

- 今から始める不動産投資 (39)

- 投資の専門家コラム (34)

アーカイブ

- 2025年2月 (1)

- 2024年12月 (3)

- 2024年10月 (1)

- 2024年9月 (1)

- 2024年8月 (1)

- 2024年7月 (2)

- 2024年5月 (6)

- 2024年4月 (3)

- 2024年2月 (5)

- 2024年1月 (3)

- 2023年12月 (5)

- 2023年11月 (4)

- 2023年10月 (4)

- 2023年9月 (4)

- 2023年8月 (7)

- 2023年7月 (4)

- 2023年6月 (4)

- 2023年5月 (5)

- 2023年4月 (5)

- 2023年3月 (6)

- 2023年2月 (5)

- 2023年1月 (4)

- 2022年12月 (4)

- 2022年11月 (4)

- 2022年10月 (2)

- 2022年9月 (2)

- 2022年8月 (2)

- 2022年7月 (2)

- 2022年6月 (3)