不動産投資ニュース

マンション節税の仕組み

FINDING FUNDS編集部です。

仕事のご縁でお付き合いがある社長のお話です。社長の会社は地域でも有名な建築会社であり、公共工事を中心に事業展開しています。社長とは、かれこれ7年ほどのお付き合いなのですが、ふいに悩みを打ち明けられることがあります。一番の悩みの種は会社をどのように残していくのか、いわゆる後継者問題です。また、社長自身の資産を家族にどのように相続していくのかにも悩まれていました。相続は生前にきちんと整理しなければ、後々に家族間の揉め事となるため、しっかりと対策をする必要があります。私の家庭には大きな資産がないため、相続の悩みとは無縁でした。しかし、社長のお話をきっかけとして、相続対策について興味を持つようになりました。

過去コラムでお伝えしましたが、相続税は富の集中を防ぎ、平等な社会を実現するために導入されています。過度な節税対策は相続税の目的を妨げる要因となるため、時代に合わせて税制が変更されます。過去コラムのマンションの相続税評価額の計算方法が変更されることが良い例です。違った見方をすると、計算方法を変えざるを得ないくらい、積極的にマンションを活用した節税方法が採られていたということです。今回のコラムでは、マンション節税の仕組みについて学びます。ちなみに先ほどの社長もタワーマンションを購入して将来的な相続税を圧縮するように対策をしています。具体的にどのような節税効果があるのか、具体的に見ていきましょう。

具体的に計算してみよう

マンションの相続税評価額は、建物部分と土地部分の評価額を足し合わせることで算出されるのでした。具体的には下記の①と②を計算して足し合わせます。

①建物部分=建物の固定資産税評価額

②土地部分=敷地全体の面積×共有持分×平米単価(路線価など)

上記の計算で必要な要素が3つあります。それぞれ、どこで確認できるのでしょうか。

・建物の固定資産税評価額

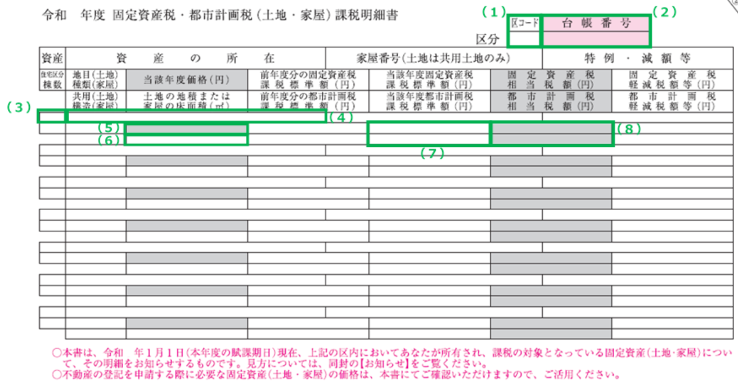

固定資産税・都市計画税の課税明細書に記載されています。不動産を所有していると、固定資産税、都市計画税が毎年かかります。これらの税金は地方税であり、毎年1月1日時点の所有者宛てに送られるものが、課税明細書です。下例の(5)に記載されている金額です。また、購入金額に70%を掛け合わせると概算金額を算出することも可能です。

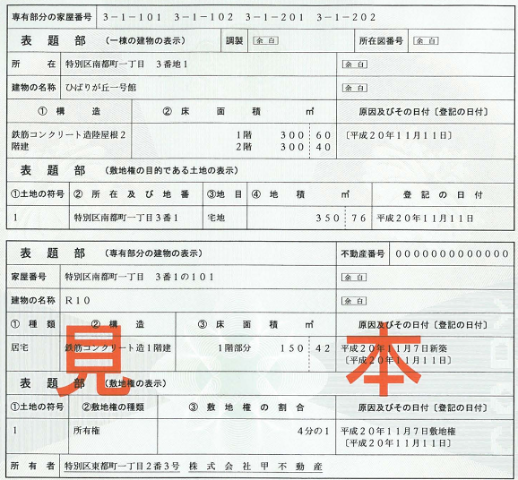

・敷地全体の面積および共有持分

マンションの登記簿謄本に記載されています。敷地全体の面積とは、建物が立っている敷地の広さを示すものです。そのうち、自身が所有している土地の割合を示すものが共有持分であり、「敷地権割合」として記載されています。詳しい見方については、次回以降のコラムで学んでいきましょう。

・平米単価(路線価など)

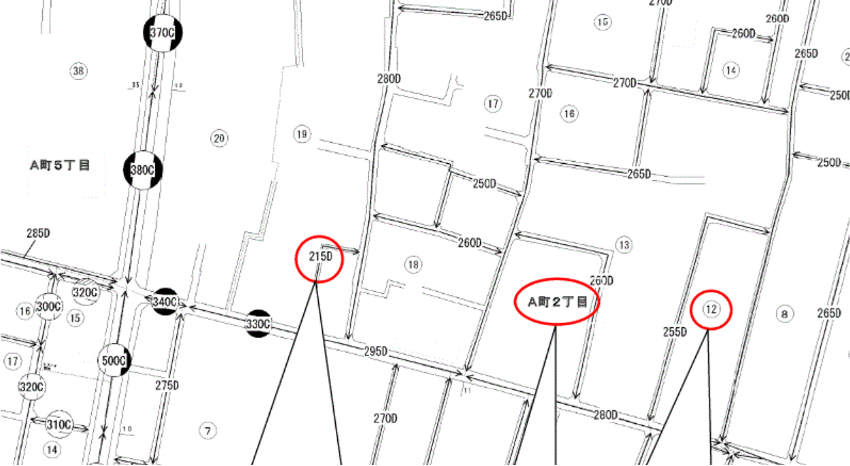

毎年7月1日に国税庁が発表している路線価図に記載されています。路線価とは、路線(道路)に面する標準的な土地の1㎡当たりの価額(単位は千円)のことであり、土地を評価する際に使用されます。

計算に必要な情報を整理したところで、実際にマンションの相続税評価額を求めてみましょう。下記の条件のマンションがあったとします。

・購入金額5,000万円

・建物の固定資産税評価額:1,000万円

・敷地全体の面積および共有持分:1,486㎡のうち、6,435/306,429

・路線価:40万円

① 建物部分の相続税評価額は、固定資産税評価額と同額であり、1,000万円です。

② 土地部分の相続税評価額は、敷地全体の面積×共有持分×平米単価(路線価など)で計算できるのでした。それぞれに条件の値を当てはめてみると、1,486㎡×6,435/306,429×40万円=1,248万円となります。

以上の計算から、マンションの相続税評価額は2,248万円(1,000万円+1,248万円)となります。

次に、5,000万円を現金で相続する場合と、このマンションを購入して相続税対策をする場合の相続税を比較しましょう。相続する相手は1人の子供のみとします。

相続税を計算する際、遺産総額から控除される金額(基礎控除)があり、3,000万円+(600万円×法定相続人の数)で算出されます。

法定相続人とは、遺産の相続を受ける人のことを指し、この人数が多ければ多いほど控除される金額は多くなります。相続する遺産は、家族の協力があったからと言えるため、その部分の税金が控除される仕組みとなっています。今回の例では、法定相続人は1人のため、基礎控除は3,600万円となります。

① 現金を相続した場合の相続税 : 160万円

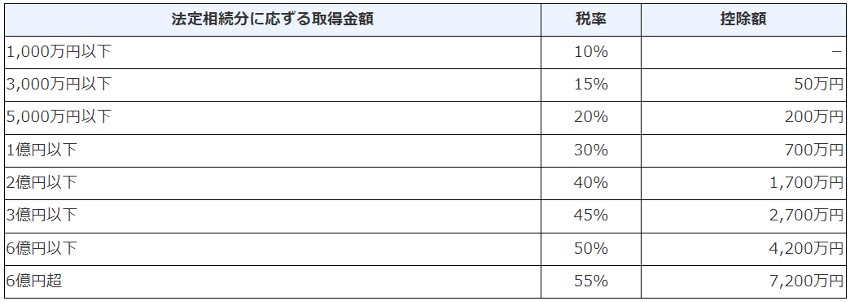

現金(5,000万円)が基礎控除(3,600万円)より高いため、相続税がかかります。相続税を計算するために、国税庁が提供している速算表を確認しましょう。基礎控除との差額(1,400万円)に対し、下表に該当する税率を掛け合わせます。

1,400万円に対する税率は15%、控除額は50万円なので、1,400万円×15%-50万円=160万円となります。

② マンションを購入して相続対策をする場合の相続税 : 0円

マンションの相続税評価額(2,248万円)が基礎控除(3,600万円)より低いため、相続税はかかりません。

このように、現金と比べてマンションの相続税評価額が低くなり、結果として節税ができます。この仕組みを活用して少額からでも相続税対策ができる商品が提供されています。それが任意組合を活用した不動産クラウドファンディングの商品です。次回はその商品性について学んでいきましょう。

この記事に関するタグ

関連するニュース

2025.02.28

2024年秋冬・ファインディングファンド キャンペーンギフトを配布しました

2024年10月〜12月開催キャンペーンのギフトを2025年2月28日にメールにて配布いたしました。 配布対象キャンペーン ・出資マラソンキャンペーン・Fにゃんを探せ!キャンペーン ※キャンペーン詳細はこちらhttps://futokuho.jp/lp/campain202410…

2024.12.13

不動産クラウドファンディング・オブ・ザ・イヤー2024について各種媒体で掲載いただきました

記事掲載いただいたサービス 全国賃貸新聞 レプス、クラファンアワードを開催https://www.zenchin.com/news/content-3552.php クラファンチャンネル https://www.crowdfundingchannel.jp/new…

2024.12.12

不動産クラウドファンディング・オブ・ザ・イヤー2024大賞は「ミラッツ市川宮久保保育園(CREAL)」が受賞!

2024年12月12日、株式会社レプス(本社:京都市 代表:堀 公亮)が運営する不動産クラウドファンディングポータルサイト「ファインディングファンド」が主催する「不動産クラウドファンディング・オブ・ザ・イヤー2024大賞」に「ミラッツ市川宮久保保育園/CREAL」が選ばれました。 また、…

この記事を書いた人

ファイファン編集部中の人

証券会社での飛び込み営業から不動産テックベンチャーへ転職。現在は金融と不動産、ITを掛け合わせた専門家となるべく、日々奮闘中。

FUNDING FUNDSのコラムを通じて、日本全体の金融リテラシーを向上させることが夢。趣味は街歩きとカフェ巡り。

日本証券アナリスト協会認定アナリスト / 不動産証券化協会認定マスター

カテゴリー

- お知らせ (29)

- 今から始める不動産投資 (39)

- 投資の専門家コラム (34)

アーカイブ

- 2025年2月 (1)

- 2024年12月 (3)

- 2024年10月 (1)

- 2024年9月 (1)

- 2024年8月 (1)

- 2024年7月 (2)

- 2024年5月 (6)

- 2024年4月 (3)

- 2024年2月 (5)

- 2024年1月 (3)

- 2023年12月 (5)

- 2023年11月 (4)

- 2023年10月 (4)

- 2023年9月 (4)

- 2023年8月 (7)

- 2023年7月 (4)

- 2023年6月 (4)

- 2023年5月 (5)

- 2023年4月 (5)

- 2023年3月 (6)

- 2023年2月 (5)

- 2023年1月 (4)

- 2022年12月 (4)

- 2022年11月 (4)

- 2022年10月 (2)

- 2022年9月 (2)

- 2022年8月 (2)

- 2022年7月 (2)

- 2022年6月 (3)