不動産投資ニュース

不特法に関わる4種の事業者

FINDING FUNDS編集部です。

金利情勢の変化が続いています。日本の黒田総裁は3月10日の金融政策決定会合で政策変更はしないと発表しました。一部では金融政策を引き締め、植田新総裁へバトンタッチするのではと囁かれていました。結局黒田総裁は10年間の任期でその緩和姿勢を変えることなく、退任することとなりました。一方、世界各国では物価上昇に対応すべく、金融引き締めが続いています。

金利が上昇したときの影響が特に大きいのが、金融・不動産関連の商品です。最近では、シリコンバレー銀行(Silicon Valley Bank;SVB)が破綻したというニュースが大きな話題となっています。シリコンバレー銀行はテック関係のベンチャー企業に積極的な融資を行う銀行で、22年末の総資産は2,090億ドル(約28兆円)でした。この金額は日本の大手地方銀行である、ふくおかフィナンシャルグループの総資産額(約28兆円、22年9月末時点)に匹敵します。これほどの大手銀行が破綻したきっかけが、FRBによる利上げです。

シリコンバレー銀行は預かったお金を金融商品に投資することで利益を稼いでいました。投資対象となっていたのが、アメリカの長期国債や住宅ローン担保証券(MBS)といった商品です。これらは債券と呼ばれる商品の1種で、債券は価値が金利の変化と共に変化するのが特徴です。金利が上がると債券価格が下がり、金利が下がると債券価格は上がります。まるで金利とシーソーのような動きをする債券の商品性については、別コラムでお伝えします。ここでは、アメリカのFRBが利上げをしたことで、債券の価値が下がっていったと認識しておいてください。

さて、利上げをすることでベンチャー企業は資金繰りが厳しくなり、シリコンバレー銀行が保有する債券価格も値下がりします。財務状況悪化を懸念した顧客が相次いで預金を引出し、3月10日、シリコンバレー銀行は経営破綻によって事業を停止すると発表されました。この出来事は2008年に大手投資銀行であるリーマン・ブラザーズが破綻した出来事に似ていると、大きく取り上げられました。一時は預金が返ってこないのではと不安が広がっていましたが、FRBがシリコンバレー銀行の預金を全額保護すると発表したことで、安心感が広がっています。

不安な出来事が起こったときに、今回のように安心できる仕組みがあることは良いですよね。今回のコラムでは、不特法の4種類の事業者について学んでいきます。それぞれの事業者について、どのような事業をしているのか、理解を深めていきましょう。

事業者ごとに許可により、適正な運営を確保する

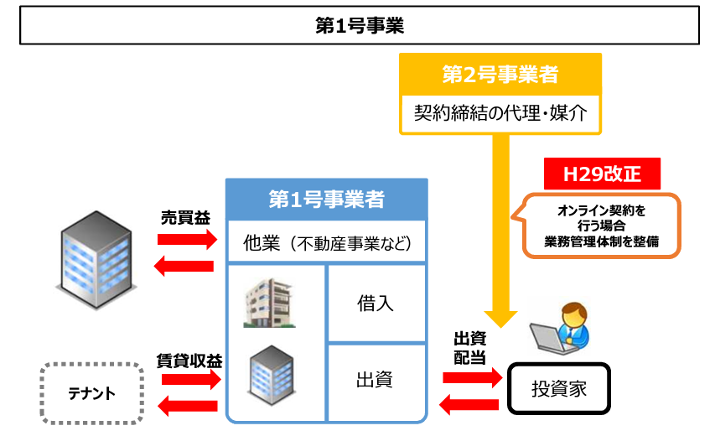

不特法事業とは、「出資を募って不動産を売買・賃貸等し、その収益を分配する事業」のことを指します。国交省では、不特法事業者を4種に区分けし、それぞれを許可制にしています。第1号事業者から第4号事業者までの内容を整理して見ていきましょう。

第1号|不動産取引を行い、得られた収益を投資家に分配する事業者

投資家を集め、集めた資金を元に不動産の取得、賃貸、売却などを行い、収益を投資家に分配する事業を行います。不動産に投資をする主体=事業者となっていることが特徴です。この事業を営むためには、資本金が1億円以上必要です。言い換えると、財務的な余力がある会社が運営しているということであり、投資に対する安心感があります。

第2号|第1号事業者から業務を受託し、投資家との契約を行う事業者

第1号事業者と投資家との契約を仲介する事業を行います。不動産に投資をする主体≠事業者となるのが特徴です。2017年(平成29年)に不特法の改正があり、インターネットを通じて投資家と契約できるようになりました。つまり、第2号事業者は事業主体と投資家を結びつけるプラットフォーマーとして事業運営できるようになったのです。必要な資本金額は1,000万円と、先ほどの第1号事業者とは緩やかなハードルとなっています。

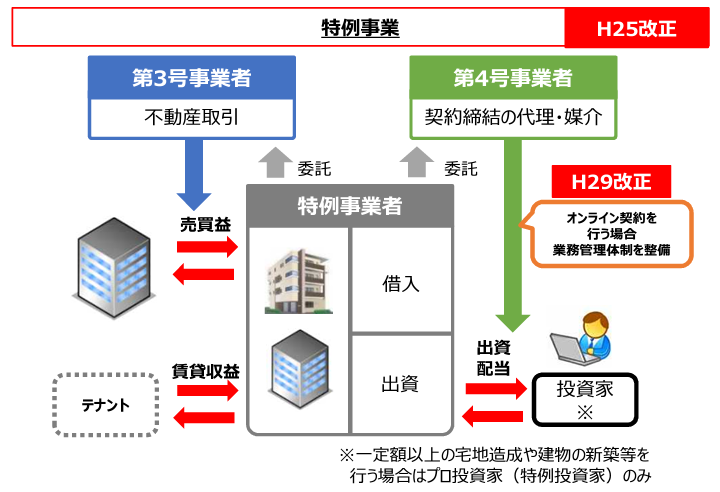

第3号|特例事業者から業務を受託し、不動産取引を行う事業者、第4号|特例事業者から業務を受託し、投資家との契約を行う事業者

特例事業者とは、不特法事業に基づく収益の分配を行うことを目的とする法人のことを指します。不動産に投資をし、そこから得られる収益を分配するという目的にのみ活動する法人のため、特別目的会社(Special Purpose Company;SPC)と呼ばれます。不動産に投資をするというスペシャルな目的を持つ会社をわざわざ設立するのですが、なぜそのようなことをするのでしょうか。それは、事業のリスクと会社のリスクを混同しないためです。

例えば、FTKクラウドという会社があったとします。この会社はシステム企画や経営コンサルティングなど、他の事業にも手を伸ばしています。仮にFTKクラウド社が第1号事業者として商品を提供した場合、対象不動産以外にも、FTKクラウド社が行っている事業のリスクがついてきます。事業がうまくいかずにFTKクラウド社が倒産してしまった場合、投資家側にお金が返ってこない可能性もあります。

そこで、FTKクラウド社は第3号、第4号事業者として、SPCを設立して事業を組み立てることとしました。SPCが持つリスクは、投資対象不動産が持つものに限られます。例えば、不動産を賃貸に出したけど入居者が見つからない、不動産が希望価格で売却できないなどです。限定されたリスクの中で投資できるので、投資家としては更に安心して投資をすることができます。

以上のように、不特法事業に関わる事業者は4種に区分けされており、投資家の利益を守るためのルール作りが徹底されています。皆さんもFinding Fundsに掲載されている事業者が、どの事業の許可を取得しているのか、見てみてくださいね。次回のコラムでは、不動産クラウドファンディングの商品性の根幹である、優先劣後構造について学んでいきます。

この記事に関するタグ

関連するニュース

2024.04.17

事故物件の損害賠償は遺族に請求できる?告知義務についても解説

FINDING FUNDS編集部です。 事故物件が発生すると、貸室が「心理的瑕疵物件」となるため、次の入居者が入りにくくなります。ケースによっては貸室の原状回復費用がかかる場合もあり、貸主にとっては悩ましい問題です。 本記事では賃貸借契約における、事故物件の損害賠償や告…

2024.04.01

対象者全員にAmazonギフトをプレゼントするキャンペーンを開催!

「ファインディングファンド」は、2024年4月1日より対象者にもれなくAmazonギフトをプレゼントするキャンペーンを開催します。 キャンペーン期間中に対象サービスに出資すると、出資額に応じて1サービスあたり最大で5,000円分のAmazonギフトをもれなくプレゼントするキャンペーン…

2024.02.28

住み替えローンの審査は厳しい?利用の流れや注意点について解説

FINDING FUNDS編集部です。 住宅ローンの残債があっても住み替えローンを利用すれば住み替えが可能です。ただ、審査は厳しい傾向があり、利用する際にはメリットだけでなくデメリットも存在します。記事では、住み替えローンの審査の流れや注意点などについて解説します。 住…

この記事を書いた人

ファイファン編集部中の人

証券会社での飛び込み営業から不動産テックベンチャーへ転職。現在は金融と不動産、ITを掛け合わせた専門家となるべく、日々奮闘中。

FUNDING FUNDSのコラムを通じて、日本全体の金融リテラシーを向上させることが夢。趣味は街歩きとカフェ巡り。

日本証券アナリスト協会認定アナリスト / 不動産証券化協会認定マスター

カテゴリー

- お知らせ (17)

- 今から始める不動産投資 (36)

- 投資の専門家コラム (33)