不動産投資ニュース

住宅ローンの借入額の目安とは?返済比率についても解説

FINDING FUNDS編集部です。

住宅ローンを借入するときは、無理なく返済できるかを念頭において借りなければなりません。万が一、返済の滞納が続けばせっかく手に入れたマイホームを失ってしまう可能性があります。この記事では、住宅ローンの借入額の目安や、借入額を決めるときに重視する返済比率について解説します。これから住宅ローンの借入を検討している方はぜひ、参考にしてください。

住宅ローン借入額の目安は年収の5~7倍程度

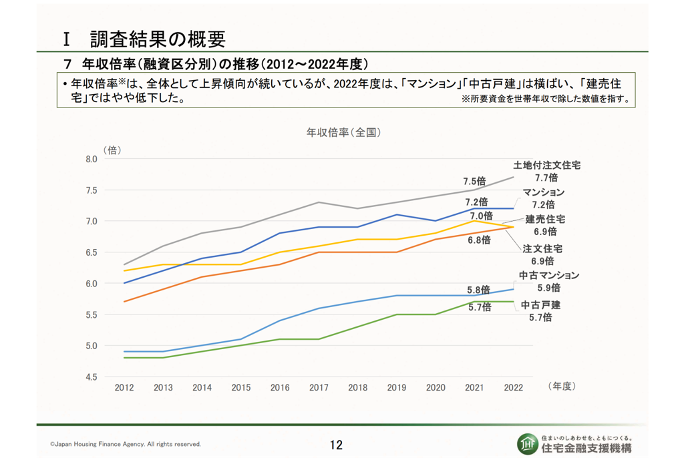

住宅ローンの借入を申し込むときに、金融機関がチェックするのが契約者の年収です。一般的に住宅ローン借入額の目安は年収の5~7倍程度といわれています。下図は住宅金融支援機構がまとめた「フラット35利用者」の調査年収倍率の推移表です。

2022年度においては新築住宅が約7倍、中古住宅は約6倍となっています。年収倍率は全体的に上昇傾向ですが、建売住宅ではやや低下しており、土地付き注文住宅はわずかに増えています。

借入額を決めるときは返済比率で検討する

借入額を決めるときは返済比率を考えて、十分検討する必要があります。

返済比率とは、「年収に占める年間返済額の割合」を指しており、 返済比率が高いと資金繰りに余裕がなくなるため、年収に見合った比率で返済金額を設定しなければなりません。住宅ローンを借り入れると、長期間に渡って毎月一定の金額を返済していくことになるため、長期的に無理なく返済できる金額で借入することが重要です。

例えば、年収500万の人が住宅ローンを借り入れたとしましょう。返済比率の計算式は「年間返済額÷年収×100」で計算するので、以下のようになります。

| 返済比率 | 年間返済額 | 毎月の返済額 |

| 12% | 60万円 | 5万円 |

| 24% | 120万円 | 10万円 |

| 36% | 180万円 | 15万円 |

単純に年収を12ヶ月で割ると、1ヶ月あたりの収入は約41.6万円になります。しかし、ここから、社会保険料や所得税などが差し引かれるため、実際の手取りは額面年収から約2割を引いた金額が目安とされています。

年収500万円の場合は約400万円が手取り収入となるため、1ヶ月あたりに使える金額は約33万円が目安です。例えば返済比率が36%の場合、毎月の返済額が15万円であれば、残りの金額18万円で食費や光熱費、教育費などを賄わなければなりません。

子供がいる場合は、年々教育費や食費なども増えていくため、毎月の返済額を高めに設定してしまうと支払いが困難になってきます。そのため、「額面収入」ではなく「手取り収入」の2割程度が理想的な返済額といえます。

2022年度の平均的な返済比率は23.1%

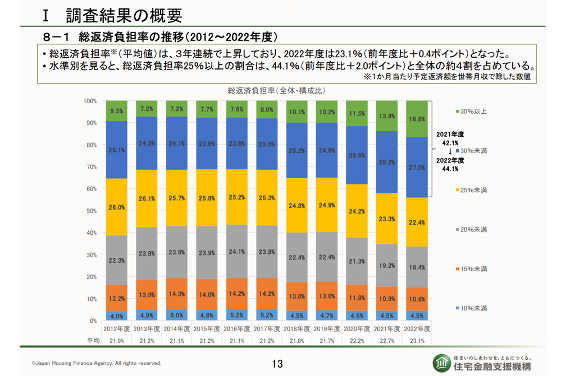

下図は住宅金融支援機構がまとめた返済比率(総返済負担率)の推移表です(2012~2022年)。

2022年度の平均的な返済比率は23.1%となりました。返済比率は3年連続で上昇しており、返済比率の割合で一番多いのは25〜30%未満です。返済比率が25%以上の割合は年々増えており、家計に占める住宅ローンの返済額は増加傾向といえます。

【年収別】住宅ローンの借入可能額の目安

ここでは実際に、住宅ローンの借入可能額を年収別に見ていきましょう。以下の条件で計算します。毎月の返済額は、年収の20%を12ヶ月で割った金額で設定します。

・ 返済期間:35年

・ ボーナス払い:なし

・ 金利タイプ:全期間固定(1.485%)

・ 返済方式:元利均等返済

| 年収 | 毎月の返済額 | 借入可能額の目安 |

| [1] 300万円 | 5万円 | 約1630万円 |

| 400万円 | 6.7万円 | 約2190万円 |

| 500万円 | 8.3万円 | 約2710万円 |

| 600万円 | 10万円 | 約3270万円 |

| 700万円 | 11.7万円 | 約3830万円 |

| 800万円 | 13.3万円 | 約4350万円 |

| 900万円 | 15万円 | 約4910万円 |

| 1000万円 | 16.6万円 | 約5430万円 |

なお、上記の借入可能額はあくまでも目安であり、実際に申し込みをするときは、他の借入も含めた金額で審査されます。年齢や職業などによっても借入できる金額は違うので、参考程度にしてください。

住宅ローンの返済比率を考えるときの注意点

住宅ローンを返済している途中で、返済比率が変わる場合があります。転職で収入が減ったり、子供の進学で出費が増えたりすると、住宅ローンの支払いが厳しくなる可能性があるでしょう。

例えば、夫婦2人でペアローンを組んだ場合、どちらか一方が突然病気になった場合や、親の介護で1人しか働けなくなった場合、夫婦2馬力で働くことを前提にしてローンを組んでいると、ローン返済を滞納するかもしれません。できれば共働きの場合も、一方の収入で返済可能な額に抑えると、万が一の事態が発生しても安心です。

まとめ

住宅ローンの返済期間は最長35年です。長い人生のうちには子供の進学や転職、退職などライフステージの変化で、使えるお金の金額が変化することも考えられます。借入できる金額と、実際に返せる金額には違いがあるため、住宅ローンを組むときは長期的に無理なく返済できる金額で借入しましょう。

この記事に関するタグ

関連するニュース

2024.05.01

賃貸契約の名義変更が必要なケースとは?手続きの流れについても解説

FINDING FUNDS編集部です。 賃貸物件を所有していると、入居者の事情により契約者の名義を変更するケースがあります。 名義変更とは、賃貸借契約書に記載した契約者の名前を変更することです。結婚や離婚などで氏名が変わった場合に行います。 本記事では、名義変更あ…

2024.04.24

フリーレントは空室対策に有効?メリット・デメリットも解説

FINDING FUNDS編集部です。 物件広告を見ていると、「フリーレント1ヶ月分」などの条件を目にすることがあります。 フリーレントは一定期間の家賃が無料になる条件です。入居者が入りやすくなることから空室問題を解消するために設定する場合があります。 本記事では…

2024.04.17

事故物件の損害賠償は遺族に請求できる?告知義務についても解説

FINDING FUNDS編集部です。 事故物件が発生すると、貸室が「心理的瑕疵物件」となるため、次の入居者が入りにくくなります。ケースによっては貸室の原状回復費用がかかる場合もあり、貸主にとっては悩ましい問題です。 本記事では賃貸借契約における、事故物件の損害賠償や告…

この記事を書いた人

ファイファン編集部中の人

証券会社での飛び込み営業から不動産テックベンチャーへ転職。現在は金融と不動産、ITを掛け合わせた専門家となるべく、日々奮闘中。

FUNDING FUNDSのコラムを通じて、日本全体の金融リテラシーを向上させることが夢。趣味は街歩きとカフェ巡り。

日本証券アナリスト協会認定アナリスト / 不動産証券化協会認定マスター

カテゴリー

- お知らせ (17)

- 今から始める不動産投資 (38)

- 投資の専門家コラム (33)