不動産投資ニュース

商社株への投資を考える

FINDING FUNDS編集部です。

先日、家族口座を開設しようとある銀行に立ち寄ったときの話です。口座開設後、窓口の担当女性から「インフレの時代ですし、お金を持っていると価値は目減りしていきます。これからの将来のためにも、資産運用を考えていきませんか。」と投資信託のご提案がありました。

9月28日付のコラムでご紹介した通り、モノの価値が上がっていくと、お金の価値は目減りしていきます。実際に食料品、日用品はじめ、あらゆるモノの価格が上がっています。ガスや電気料金の見直しについて、お知らせの手紙が届いたご家庭は多いのではないでしょうか。確かに窓口の方がおっしゃる通り、インフレに対応すべき時期だと思います。ですが、大切なのはその方法です。人それぞれが持つリターン、リスクの許容度に応じて投資方法を決めた方が良いと思っています。

さて、その女性が紹介してくれたのは、アメリカの株を厳選して投資する投資信託でした。「アメリカにはアップルやフェイスブックを始め、世界を先導する会社が多く存在します。その中でも、利益成長が著しい会社に厳選して投資を行う商品です。」という内容でした。資料の中にはリターンとリスクの説明が丁寧に書かれており、最後に投資した場合の手数料の説明がされました。

さて、皆さんならどう判断しますか。「投資は怖いからやめておく。」という回答も正解です。ただ、ここで一歩踏み込んでみませんか。なぜ投資を見送るのか、その理由を説明できると更にスマートなオトナになれます。そこで、前回も登場したバフェット氏の投資について学んでいきましょう。5大商社の株への投資は、果たして正解だったのでしょうか。

バフェット氏の投資を振り返ろう

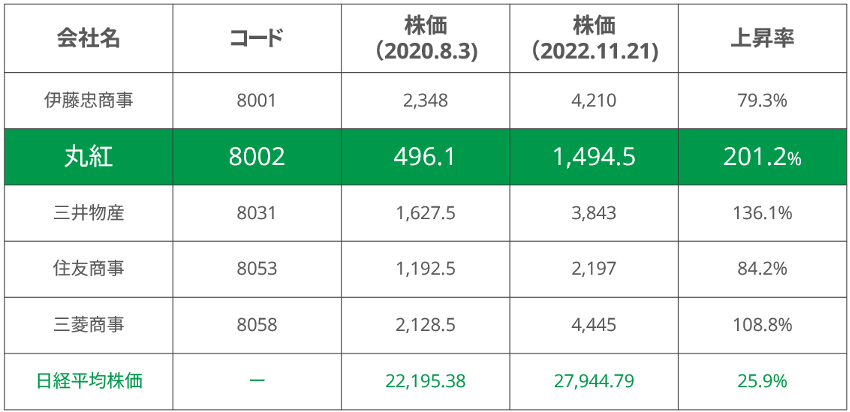

バフェット氏が投資した5種類の株を並べ、比較してみましょう。そして、株式投資について報道された2020年8月3日の株価と株式の買い増しが報道された2022年11月21日の株価を比較して上昇率もみてみましょう。図の一番下には日経平均株価も記載しています。

さすが投資の神様です。約2年間の投資期間の中で、素晴らしい成績を出しています。参考までに、株価推移をグラフで表現したものも見てみましょう。

チャートを見てみると、2020年は5つの株はどれも似たような動きになっているのが分かります。2021年の半ばから丸紅の株が抜きんでで高くなり、他の4社を引き離しています。

この期間に限れば、バフェット氏の投資判断は正しかったと言えますね。それでは、なぜバフェット氏は商社株に投資をしようと決めたのでしょうか。まずは、それぞれの会社の特色について学んでいきましょう。

5大商社それぞれの特色

商社は幅広い分野で商品を買いたい人と売りたい人を結び付け、取引を仲介することで稼いでいます。例えば、パンを作るときに必要な小麦粉は、日本は約90%を海外から輸入しており、取引において商社の存在は欠かせません。

各社ごとに得意な分野が異なっていますので、特色を四季報から読み取っていきましょう。下記は2022年3集の四季報から引用しています。

1.伊藤忠商事 (8001)

『総合商社大手。非財閥系の雄。繊維や食品、中国に強い。傘下にファミリーマートなどの有力企業。』

2.丸紅 (8002)

『芙蓉グループの総合商社大手。穀物、発電で商社首位級。プラントや輸送機、農業化学品に強み。』

3.三井物産 (8031)

『三井グループ中核の総合商社。鉄鉱石、原油の生産権益量は商社断トツ。インフラ等にも強み。』

4.住友商事 (8053)

『住友系の総合商社。油井管など鉄管は強大、CATVなどメディアも強い。資源は非鉄が軸。』

5.三菱商事 (8058)

『総合商社大手。三菱グループ中核。原料炭等の資源筆頭に機械、食品、化学品等の事業基盤厚い。』

(三菱商事はローソンを傘下にしています。)

特色を読むと、食品や穀物、機械や資源といった様々な商材が書かれており、商社の事業領域はとても広いことが分かります。また、石油や石炭、発電機器といった私たちの生活に関わる資源の開発を進めていることが分かります。

一方で、商社の事業には大きなリスクが伴います。それは、為替と資源価格の変動です。新型コロナウイルスの影響やロシア、ウクライナの戦争によって、石油や石炭といったエネルギー資源が高騰。更にインフレに対応するために各国の中央銀行が利上げを行っており、空前の円安となったのは記憶に新しい出来事です。商社は、アメリカドルを軸として様々な国と取引をしています。そのため、急激な通貨価値の変動により、会社の収益が増減してしまうリスクがあります。

実は、バフェット氏は投資判断するときに4つの基準があると言われています。次回コラムで学んでいきましょう。

関連するニュース

2024.04.17

事故物件の損害賠償は遺族に請求できる?告知義務についても解説

FINDING FUNDS編集部です。 事故物件が発生すると、貸室が「心理的瑕疵物件」となるため、次の入居者が入りにくくなります。ケースによっては貸室の原状回復費用がかかる場合もあり、貸主にとっては悩ましい問題です。 本記事では賃貸借契約における、事故物件の損害賠償や告…

2024.04.01

対象者全員にAmazonギフトをプレゼントするキャンペーンを開催!

「ファインディングファンド」は、2024年4月1日より対象者にもれなくAmazonギフトをプレゼントするキャンペーンを開催します。 キャンペーン期間中に対象サービスに出資すると、出資額に応じて1サービスあたり最大で5,000円分のAmazonギフトをもれなくプレゼントするキャンペーン…

2024.02.28

住み替えローンの審査は厳しい?利用の流れや注意点について解説

FINDING FUNDS編集部です。 住宅ローンの残債があっても住み替えローンを利用すれば住み替えが可能です。ただ、審査は厳しい傾向があり、利用する際にはメリットだけでなくデメリットも存在します。記事では、住み替えローンの審査の流れや注意点などについて解説します。 住…

この記事を書いた人

ファイファン編集部中の人

証券会社での飛び込み営業から不動産テックベンチャーへ転職。現在は金融と不動産、ITを掛け合わせた専門家となるべく、日々奮闘中。

FUNDING FUNDSのコラムを通じて、日本全体の金融リテラシーを向上させることが夢。趣味は街歩きとカフェ巡り。

日本証券アナリスト協会認定アナリスト / 不動産証券化協会認定マスター

カテゴリー

- お知らせ (17)

- 今から始める不動産投資 (36)

- 投資の専門家コラム (33)